Cornucopia Rock: Prognose für die Entwicklung des russischen Schuhmarktes. Schätzung des Schuhmarktvolumens.

Die Krise ist die Zeit zu stoppen. Zu verstehen, wo, zu welchem Zeitpunkt in der Entwicklung wir uns befinden, was passiert und wie sich die Situation weiterentwickelt. Der russische Schuhmarkt wurde von der führenden Beraterin der Fashion Consulting Group Galina Kravchenko analysiert.

Eine objektive Bewertung des Schuhmarktvolumens ist schwierig, da es an einer verlässlichen statistischen Grundlage mangelt sowie die tatsächliche Präsenz von nicht bilanzierter Produktion und Grauimporten auf dem Markt. Gleichzeitig ist die Verlässlichkeit bestehender angekündigter Daten zur Marktgröße zweifelhaft. Geschätztes Schuhmarktvolumen in den Medien

| Der minimale Wert | Maximalwert | |

|---|---|---|

| Schätzung der aktuellen Marktgröße in Mio. USD | 16 500 | 23 000 |

| Aktuelle Marktvolumenschätzung, Mio. Paare | 416, 6 | 635, 1 |

| die gesamte Bevölkerung von Russland, Millionen Menschen | 142 | 142 |

| Durchschnittsverbrauch (Berechnung), paarweise | 2,93 | 4,47 |

| Durchschnittspreis (Berechnung), rub. für ein paar | 976 | 893 |

Basierend auf diesen Daten sollte der durchschnittliche Verbrauch zwischen 3 und 4,5 Paaren pro Person liegen, was nahe am europäischen Wert liegt. Dies ist jedoch unwahrscheinlich, da der Lebensstandard in Russland viel niedriger ist als in Europa. Der geschätzte Preis, der diesen Zahlen entspricht, reicht von 976 bis 893 Rubel. Diese sehr niedrigen Preiswerte können nur den Preisen der Frühlings- und Sommersaison entsprechen, da der Durchschnittspreis für Schuhe für die Herbst- und Wintersaison zwischen 2000 und 3000 Rubel liegt. Gleichzeitig erfordern die klimatischen Gegebenheiten Russlands den obligatorischen Verbrauch der teuersten Winterschuhe sowie den Kauf von Schuhen aus natürlichen Materialien. Folglich sollte der Durchschnittspreis des Schuhkonsums höher sein.

Methode zur Berechnung des Marktvolumens

Ein objektiveres Bild kann auf der Grundlage des Durchschnittsverbrauchs sowie der Struktur der Einzelhandelsumsätze in Russland erhalten werden.

Berechnung des Marktvolumens auf der Grundlage des Durchschnittsverbrauchs

Die Bevölkerung Russlands in 2008 belief sich auf 142 Millionen Menschen. Experten zufolge liegt der durchschnittliche Verbrauch in Russland bei 2,6-Paaren pro Jahr und Person. Angesichts der regionalen Besonderheiten, Preisklassen und saisonalen Arten von Schuhen beträgt der Durchschnittspreis 1500 Rubel. Basierend auf diesen Daten beläuft sich der Schuhmarkt in 2008 auf 369,2 Millionen Paare und 553,8 Milliarden Rubel. (22,4 Mrd. USD).

Das potenzielle Marktvolumen kann als 497-Millionen-Paar angesehen werden, was dem Verbrauch von 3,5-Paaren pro Person vor der Perestroika entspricht. Somit beträgt die Marktsättigung im 2008-Jahr 74% und das Wachstumspotenzial 26%.

Berechnung des Schuhmarktvolumens anhand des Einzelhandelsumsatzes

Laut Rosstat betrug der Einzelhandelsumsatz in 2008 13 Milliarden Rubel. Gleichzeitig entfielen auf Schuhe, Kleidung und Stoffe 853,2% oder 13 Milliarden Rubel. Der Umsatzanteil mit Stoffen beträgt 1800,9%. Der Bekleidungsmarkt ist 0,03 Milliarden Rubel. (wie von der FCG geschätzt). Dementsprechend entfallen auf Schuhe 1247,6 Milliarden Rubel. (549,14 Mrd. USD).

Ein Vergleich dieser beiden Schätzungen ergibt einen Fehler von weniger als 1% (0,83%), sodass wir über die Objektivität der Berechnungen sprechen können. So ist das Volumen des Schuhmarktes in Russland 553,8 Milliarden Rubel.

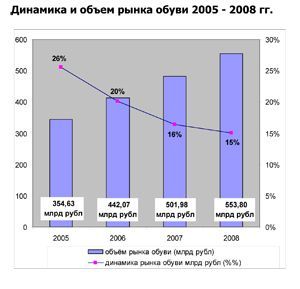

Dynamik des Schuhmarktes von 2005 bis 2008

Trotz des stetigen Wachstums des Marktes sanken die Wachstumsraten von 2005 auf 2008. offensichtlich. Dies deutet auf eine allmähliche Sättigung hin. Das heißt, auch ohne eine Krise würden die Wachstumsraten in Zukunft weiter sinken.

Einfuhr von Schuhen und Struktur des Warenverkehrs auf dem Einzelhandelsmarkt nach Herstellungsländern

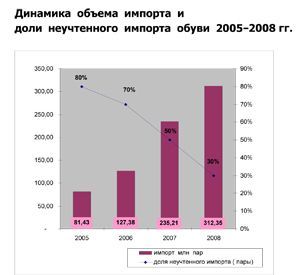

Die offiziellen Importe nach Russland nehmen jährlich zu: Wenn sie in 2005 81,43 Millionen Paare betrugen, dann stiegen sie in 2008 auf 312,35 Millionen Paare. Gleichzeitig ist eine Reduzierung des Imports von 80% in 2005 auf 30% in 2008 offensichtlich. Es ist offensichtlich, dass die im 2006-Jahr gesenkten Zölle nicht nur zu einem Anstieg des Einfuhrvolumens von Schuhen im Allgemeinen geführt haben, sondern auch zu einem Rückgang der inoffiziellen Einfuhr von Schuhen in das Land.

Importstruktur nach Ländern im 2008-Jahr (wertmäßig)

| Der minimale Wert | Maximalwert | |

|---|---|---|

| Schätzung der aktuellen Marktgröße in Mio. USD | 16 500 | 23 000 |

| Aktuelle Marktvolumenschätzung, Mio. Paare | 416, 6 | 635, 1 |

| die gesamte Bevölkerung von Russland, Millionen Menschen | 142 | 142 |

| Durchschnittsverbrauch (Berechnung), paarweise | 2,93 | 4,47 |

| Durchschnittspreis (Berechnung), rub. für ein paar | 976 | 893 |

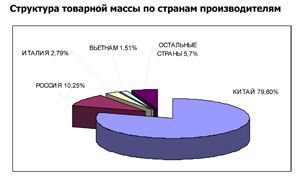

Es ist interessant, die Struktur der Rohstoffmasse unter Berücksichtigung der russischen Produktion (der Anteil der russischen Produkte am Markt beträgt etwa 10%), der Exportvorgänge sowie des Verbrauchs zu betrachten.

Produktion in Russland

Die Schuhproduktion in Russland in 2008 stieg um 2,5% und belief sich auf 52,05 Millionen Paare (in 2007 wurden 50,8 Millionen Paare produziert). Herrenschuhe nehmen traditionell den ersten Platz in der Produktionsstruktur ein - 45% der Gesamtproduktion nach den Ergebnissen von 2007 des Jahres. Dies ist teilweise auf die Tatsache zurückzuführen, dass einer der Hauptkunden für die Schuhindustrie Regierungsbehörden sind. An zweiter Stelle in Bezug auf die Leistung - Damenschuhe, an dritter Stelle - Kinder.

Inländische Schuhe haben eine starke Wettbewerbsposition in den Segmenten Kinder- und Spezialschuhe sowie bei Winterschuhen der Economy-Klasse. Die Breite des Sortiments russischer Produkte ist jedoch begrenzt, sodass die inländische Produktion nur 5% des konsumierten Sortiments produzieren kann.

Die drei Spitzenreiter der letzten Jahre waren mit ihrer Stabilität zufrieden: Bris-Bosphorus, Ralph Ringer und Unichel.

Einen besonderen Platz in der Schuhindustrie nimmt der Schuhcluster in der Region Rostow ein. Nach den Berechnungen der Marktteilnehmer selbst sind in Rostow bis zu 300-Schuhfabriken tätig, von denen etwa 100 auffälliger sind. Nach Angaben des Don-Ministeriums für Industrie gibt es in der Region etwa 70-offiziell registrierte Schuhunternehmen. Die Zahlen variieren, aber eines ist sicher: In keiner Region gibt es so viele kleine Schuhhersteller. Der Anteil der Region Rostow macht nach Schätzungen 25% aller einheimischen Schuhprodukte aus. Don Schuhmacher besitzen die Marken Walross, Nine Lines, River Style, Yuros, Sasha, Santori, Oldie Don, Enrico, Hauptlinie, Alex, Ascetic, Don Diamond.

Experten stellten fest, dass die Zahl der inländischen Schuhhersteller jedes Jahr um 10 - 15% zurückging. In einer Situation steigender Wechselkurse sind die russischen Hersteller jedoch in einer besseren Position als die Importeure. So hat Unichel CJSC im Februar von 2009 die Produktion um 1,4% gesteigert, und Magnitogorsk plant, die Produktion in 2009 auf 300 Tausend Paar zu steigern.

Trotz der potenziellen Möglichkeit, die Nachfrage zu erhöhen, haben Experten Zweifel daran, dass sich die russische Produktion innerhalb von zwei Jahren verdreifacht, wenn die Einfuhrzölle erhöht werden.

Wir erinnern daran, dass die Verdreifachung des Produktionsvolumens in einem offenen Brief der russischen Schuhhersteller an den Premierminister der Russischen Föderation erwähnt wurde.

Dies bedeutet, dass nach 2012 der Anteil russischer Schuhe am Einzelhandel 31% betragen sollte (vorausgesetzt, der Markt wächst nicht). In so kurzer Zeit werden Unternehmen nicht in der Lage sein, die erforderliche Anzahl an qualifiziertem Personal zu finden. Darüber hinaus wurden in den letzten fünf Jahren die Arbeitsplätze nicht erhöht, sondern abgebaut.

Ein weiteres dringendes Problem ist, dass den russischen Herstellern eine breite Produktpalette fehlt. Und die Erweiterung der Produktpalette erfordert eine technische Umrüstung. Und es ist unwahrscheinlich, dass dieses Problem in naher Zukunft gelöst wird, da die Hersteller selbst betonen, dass alles auf der Abwesenheit von Geräteherstellern beruht.

Dies sind reine Produktionsfaktoren, die den Produktionssprung zweifelhaft machen.

In der Schuhindustrie gibt es Schwierigkeiten mit Rohstoffen und mit Komponenten für die Produktion. Die Reihenfolge der importierten Komponenten (und ihr Anteil an 70%) erhöht die Produktionskosten, dh der Marktfaktor ist ebenfalls enthalten - preisliche Wettbewerbsfähigkeit.

Eine Erhöhung der Zölle auf eingeführte Waren verteuert diese für den Endverbraucher, was jedoch nicht bedeutet, dass in Russland hergestellte Schuhe für den Käufer attraktiver werden. Und da die heute importierten Produkte 90% des Schuhverbrauchs ausmachen, ist es offensichtlich, dass die Erhöhung der Zölle die Schultern des Einzelhandelskäufers zusätzlich belasten wird.

Volumen- und Segmentdynamik

Die Schlüsselparameter für die Segmentierung des Schuhmarktes sind der Schuhpreis sowie die Geschlechts- und Altersmerkmale der Kunden.

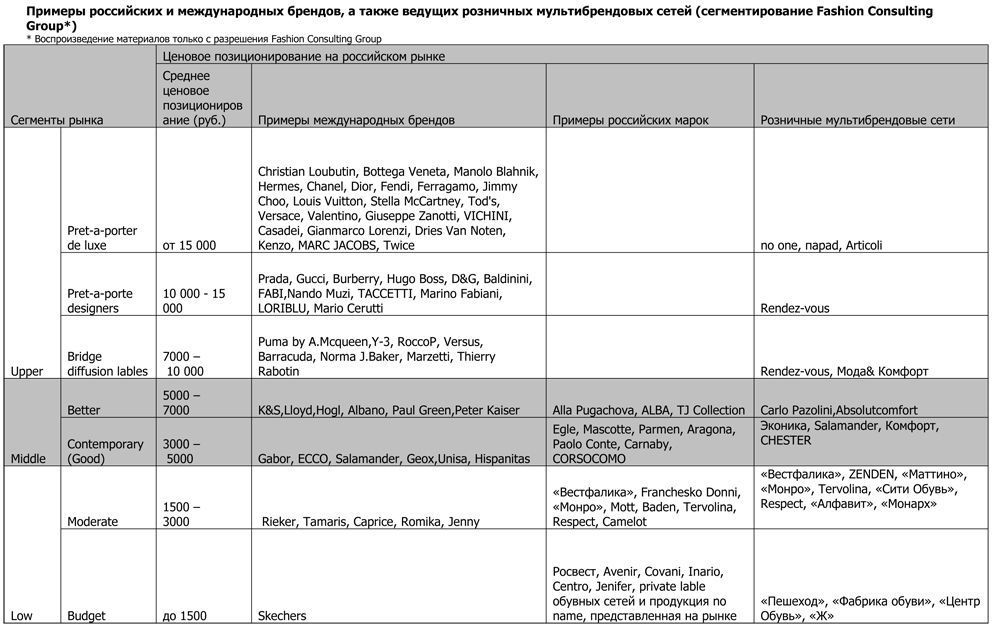

Preissegmente des Schuhmarktes

Entsprechend der von der Fashion Consulting Group entwickelten Preissegmentierung werden im Schuhmarkt drei Hauptsegmente unterschieden: Niedrig - das untere Preissegment, Mittel - das mittlere Preissegment, Ober - das obere Preissegment.

Die Struktur der Preissegmente des Schuhmarktes

| Der minimale Wert | Maximalwert | |

|---|---|---|

| Schätzung der aktuellen Marktgröße in Mio. USD | 16 500 | 23 000 |

| Aktuelle Marktvolumenschätzung, Mio. Paare | 416, 6 | 635, 1 |

| die gesamte Bevölkerung von Russland, Millionen Menschen | 142 | 142 |

| Durchschnittsverbrauch (Berechnung), paarweise | 2,93 | 4,47 |

| Durchschnittspreis (Berechnung), rub. für ein paar | 976 | 893 |

Das bedeutendste Niedrigsegment (unteres Preissegment) nimmt 50% des Marktes ein. Es ist wiederum in zwei Ebenen unterteilt: Budget - der durchschnittliche Preis von Damenschuhen bis zu 1500 Rubel; Mittel - Preisspanne von 1500 bis 3000 reiben. für ein Paar Damenschuhe. Im mittleren Segment (40%) sind die meisten russischen Schuhmarken vertreten: Westfalika, Franchesko Donni, Monroe, Mott, Baden, Tervolina, Respekt, Ralf Ringer. Es gibt auch deutsche Marken: Rieker, Tamaris, Caprice. Budget-Schuhe sind hauptsächlich im unzivilisierten Einzelhandel vertreten - auf offenen Märkten und in Discountern Fußgänger, Schuhfabrik, TsentrObuv, Zh. Der niedrige Preis beinhaltet die Verwendung von Kunstleder oder gepresstem Leder für Oberschuhe, synthetische Materialien und Textilien.

Das gemäßigte Segment ist das dynamischste, da Kunden, die zuvor Schuhmärkte bevorzugten und vom Budget-Segment abgewichen sind, hierher gezogen sind. Dies bestätigt die aktive Entwicklung der Einzelhandelsketten mit mehreren Marken: Westfalika, ZENDEN, Monroe, Tervolina, City Shoes, Respect, Ekolas und Easy Step.

Am vielversprechendsten ist der untere Teil des mittleren Preissegments Mittel - Zeitgenössisch (Gut), Schuhe in der Preisklasse von 3000 Rubel. zu 5000 rub., die 25% des Schuhmarktes einnimmt. Die Zunahme des Wohlbefindens der Bevölkerung in den letzten Jahren hat zu einer Zunahme der Nachfrage nach Qualität und Design geführt. Es ist die Kombination dieser Eigenschaften mit dem optimalen Preis, die das Markensortiment dieser Preisnische auszeichnet. Dieses Segment umfasst sowohl russische Marken wie Egle, Mascotte, Parmen, Aragona, Paolo Conte, Carnaby, CORSOCOMO als auch ausländische Marken - Marktführer in Russland: Salamander, ECCO, Geox. Retail-Multimarkenformate dieses Segments zeichnen sich durch eine gut gestaltete und erkennbare Corporate Identity aus.

Die teuersten russischen Schuhmarken werden im oberen Teil des Middle-Better-Segments (5000 - 7000 Rubel) präsentiert: Alla Pugachova, ALBA, TJ Collection. Besonders hervorzuheben sind die in Russland beliebten europäischen Marken in diesem Segment: K & S, Lloyd, Hogl.

Im oberen Preissegment sind oben Trendsetter: Christian Loubutin, Bottega Veneta, Manolo Blahnik, Jimmy Choo, Louis Vuitton, Tod's, Giuseppe Zanotti, VICINI, Casadei. Der Hauptanteil dieses Segments entfällt auf italienische Marken, was logischerweise die weltweite Führungsrolle italienischer Schuhe in diesem Segment widerspiegelt. Dieses Segment zeichnet sich durch ein Boutique-Handelsformat aus, aber es gibt auch Mehrmarken-Netzwerke: Niemand, Parad, Articoli, Rendezvous, Fashion & Comfort.

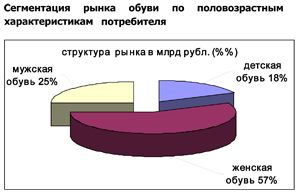

Segmentierung des Schuhmarktes nach Alters- und Geschlechtsmerkmalen des Verbrauchers

Der monetäre Anteil von Damenschuhen am Gesamtmarkt beträgt 57%, Männer - 25% und Kinder - 18%. Aufgrund des unterschiedlichen Durchschnittspreises für ein Paar ist die physische Marktstruktur zudem unterschiedlich: Damenschuhe - 53%, Herren - 20%, Kinder - 27%.

Laut Statistik leben in Russland etwa 28,5 Millionen Kinder. Bei einem durchschnittlichen Verbrauch von 3,5 Paar Schuhen pro Kind und Jahr liegt das Marktvolumen bei 99,75 Millionen Paar. Bei Frauen führen Schuhe die Häufigkeit der Einkäufe in der Frühjahr-Sommer-Saison an (39%). In der Herbst-Winter-Saison sind neben Schuhen (21%) auch Stiefeletten (27%) und Stiefeletten (25%) gefragt. Unter den Herrenschuhen sind Niedrigschuhe (40%) der unangefochtene Marktführer in der Frühjahr-Sommer-Saison und "Herbst-Winter" -Schuhe (57%) der gefragteste.

Merkmale der Vertriebskanäle

Die Besonderheiten des russischen Marktes sind eine Mischung aus Groß- und Einzelhandelsvertriebskanälen im Vertrieb eines Unternehmens. So sind historisch große Einzelhandelsketten in Großhandelsunternehmen aufgetreten: TsentrObuv, Westfalika, Monarch, Tervolina, Monroe, Unichel. Vor kurzem gab es eine Tendenz, Großhandelsverkäufe auf das Franchise-Verkaufssystem zu übertragen. Dies ist vor allem für Netze des mittleren Preissegments typisch: Econika, Mascotte, Carlo Pazolini. Händler von ECCO- und Geox-Marken entwickeln ein eigenes Netzwerk mit Franchise-Partnern. Franchising-Netzwerk-Unternehmen: ALBA, Egle und Paolo Conte bringen gewöhnliche Großhandelskunden zu ihren eigenen günstigeren Marken. Kunden, die nicht im Paolo Conte-Firmenformat arbeiten, werden auf die neue Marke P.Cont übertragen. Auf diese Weise können Sie mit dem gesamten Kundenstamm arbeiten, ohne auf kleinere Kunden verzichten zu müssen, und gleichzeitig ein hohes Image der Marke Paolo Conte aufrechterhalten. Dementsprechend hat die Firma, die Egle-Schuhe verkauft, eine billigere Fugo-Linie, die Firma, die TM ALBA-SVETSKI verkauft.

„TsentrObuv“, „Westfalika“, „Monarch“, Tervolina, Zenden bieten sowohl Franchise- als auch Großhandelsumsätze an.

Russische Unternehmen, die nur eine Art von Tätigkeit ausüben, sind daher eher isolierte Beispiele. Der Großteil der Großhandelsunternehmen sind deutsche und italienische Hersteller: Rieker, Ara, Gabor, Baldinini, FABI, Nando Muzi, TACCETTI, Marino Fabiani, K & C, Lloyd, Paul Green, Peter Kaiser, Marco Tozzi, Caprice, Tamaris, Jana usw. Darüber hinaus eröffnen einige von ihnen eigene Repräsentanzen in Russland, andere nehmen Bestellungen nur auf Ausstellungen entgegen.

Russische Hersteller haben auch einen eigenen Einzelhandel: Unichel und Antelope.

Der ausschließliche Einzelhandel mit Schuhen wird von Unternehmen betrieben, die Mehrmarken-Netzwerke besitzen: Mattino, Zh, Rendezvous, Fashion & Comfort, niemand, Parad.

Einzelhandelsformate

Auf dem russischen Schuhmarkt gibt es zwei verschiedene Arten von Einzelhandelsverkäufen: den zivilisierten und den unzivilisierten Einzelhandel. "Unzivilisiertes Format" bezieht sich auf Einzelhandelsverkäufe, die auf Bekleidungsmärkten, auf Ausstiegsmessen, bei LKWs außerhalb des Fahrzeugs und beim Zusammenklappen von vorübergehenden Regalen stattfinden. Die dynamische Entwicklung zivilisierter Handelsformen wurde mit dem Aufkommen großer Einkaufszentren, Einkaufszentren und Einkaufszentren möglich.

Die Formate des zivilisierten Einzelhandels mit Schuhen in Russland können aus folgenden Gründen klassifiziert werden:

1. Nach Art des Geschäfts:

- Einzelgeschäfte (Independent Store);

-Netzwerkgeschäfte (eigene oder franchise) (Kette);

2. Sortimentsbildung:

- Mehrmarkengeschäfte;

- Monomarkengeschäfte;

3. Nach Sortimentsbreite - nach Anzahl der Produktkategorien:

- Standard-Kaufhaus (Kaufhaus-Vollserie);

- spezialisiertes Kaufhaus (Kaufhaus-Limited-Line);

- ein Fachgeschäft (Fachgeschäfte).

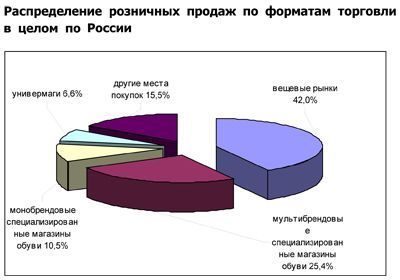

Nach Schätzungen von Experten werden ca. 40% der Schuhe auf dem Markt gekauft, 36% - in Fachgeschäften, den übrigen - in Kaufhäusern und anderen Einzelhandelsformaten. Daher hat sich der Entwicklungsschub des Schuhhandels in den letzten Jahren nicht verändert - ein Rückgang des Anteils der Kunden, die Kleidungsmärkte bevorzugen.

Verteilung der Einzelhandelsumsätze nach Handelsformaten in Russland insgesamt

Laut Analysten übersteigt in einigen Regionen der Marktanteil als bevorzugter Kaufort 50%. Es ist bemerkenswert, dass in Moskau und St. Petersburg der Anteil der Fachgeschäfte inzwischen den Marktanteil übersteigt. Ein bedeutender Trend in den letzten Jahren war die Entstehung großer Schuhzentren, die sich an Verbraucher mit niedrigem und mittlerem Einkommen richten.

Experten schätzen das Wettbewerbsniveau auf dem heimischen Schuhmarkt als durchschnittlich ein. Kein Unternehmen hat 1% des Marktes erreicht. In Russland ist es aufgrund der geografischen, klimatischen und mentalen Gegebenheiten sowie des Mangels an notwendigen Fähigkeiten und Kompetenzen für Schuhunternehmen für ein effektives Netzwerkmanagement sehr schwierig, einen größeren Anteil zu erreichen.

Die größten Schuhketten sind:

- TsentrObuv (309-Stores)

- Ecco (185-Stores)

- Unichel (160-Stores)

- "Monarch" (159-Stores)

- Tervolina (150-Stores)

- Econika (107-Stores)

- Monroe (90-Stores)

- Westfalika (88 Stores)

- Ralph Ringer (69-Stores).

In den letzten Jahren ist der Schuhhandel sehr dynamisch gewachsen: Die Anzahl der Geschäfte innerhalb der Ketten ist im Laufe des Jahres um das Eineinhalb- bis Zweifache gestiegen. Dies ging mit einem qualitativen Wachstum einher: Das Serviceniveau wurde gesteigert, das Erscheinungsbild und die Einrichtung der Geschäfte verändert, das Sortiment erweitert und neue Verkaufstechnologien eingeführt. Im Zuge des Wandels der Schuhformate im Einzelhandel entstand eine Konsumkultur für Markenschuhe, deren Kundenkreis sich an Markengeschäfte richtete, die sich an markentreue Kunden richteten. Diese Entwicklung trug zu einem Rückgang des Marktanteils in der Struktur der wichtigsten Orte für den Kauf von Schuhen bei.

Ein weiteres interessantes Merkmal des russischen Schuhmarktes ist die wachsende Beliebtheit von Mehrmarkengeschäften.

In den letzten zwei Jahren haben russische Einzelhandelsunternehmen die Anzahl der Geschäfte erhöht, um so viele profitable Handelsflächen wie möglich abzustecken. Einzelhandelsketten befürchteten, dass internationale Unternehmen in den russischen Markt eintreten würden. Die Krise hat jedoch ihre eigenen Anpassungen vorgenommen. Westliche Spieler sind nie aufgetaucht. Zum Beispiel gibt es in unserem Markt keine weltweit führenden Ketten wie Deichmann (Deutschland, 2324 Schuhgeschäfte in 17 Ländern, davon 1107 in Deutschland); Amerikanische Kette Famous Footwear (1100 Geschäfte); Das amerikanische Unternehmen Genesco Inc (2000 Einzelhandelsgeschäfte für Schuhe und Hüte in den USA, Puerto Rico und Kanada; Schuhketten: Journeys, Journeys Kidz, Shi by Journeys, U-Bahnstation, Johnston & Murphy, Lids, Lids Kids). Die einzige Ausnahme ist BATA, die zum vierten Mal versucht, einen inländischen Käufer zu gewinnen. Es gibt mehrere Gründe, warum es auf dem russischen Markt nur inländische Mehrmarkenbetreiber gibt: eine große Menge notwendiger Investitionen (einschließlich des Produkts), hohe administrative Hindernisse sowie klimatische Merkmale, die ein spezielles Winter-Sortiment im Sortiment erfordern, das für beide ungewöhnlich ist Europa und Amerika.

Reaktion auf die Krise und die Aussichten für die Marktentwicklung

Objektiv ist die Situation, in der sich die Schuhindustrieunternehmen befanden, nicht heute. Russische Einzelhandelsunternehmen haben weder Verständnis noch Erfahrung beim Aufbau einer Sortimentsmatrix. Hierfür sind ausreichende organisatorische und finanzielle Ressourcen sowie eine kumulierte Verbrauchsstatistik in einer bestimmten Stadt erforderlich. Und um es zu bekommen, benötigen Sie eine ausreichende Stichprobe, ausreichende Erfahrung und Analyse vergangener Verkäufe mit den richtigen Schlussfolgerungen für die nächste Saison.

Darüber hinaus müssen die Schuhfachhändler über die für Einzelhandelsunternehmen erforderlichen funktionalen Fähigkeiten verfügen: Logistikpläne, Exportvorgänge, ein Management- und Buchhaltungssystem, Set-Management und Mitarbeiterschulung. Bisher hat der Schuhhandel etwas zu tun.

Die Krise war nur ein Auslöser für die Probleme, die reif wurden: Mangel an kompetentem Management, Überbestellung oder Überproduktion von Produkten aufgrund optimistischer Planung, unzureichende Schuldenlast. Gleichzeitig hat die Unvorhersehbarkeit des Wetters der letzten vier Jahreszeiten die Nachfrageeinbrüche in der Nebensaison erhöht.

In einer Krise gab es die Tendenz, unrentable Einzelhandelsgeschäfte als Teil einer Kostensenkungsstrategie aufzugeben. Ähnliche Maßnahmen werden von den Netzwerken ergriffen: Mattino, Zenden. Die Strategie der Konzentration auf die Kernkompetenz besteht darin, neue Projekte aufzugeben und die Anstrengungen in eine rentablere Richtung zu lenken. Diese Strategie wird von den Firmen Obuv Rossii, Rieker, Ralf Ringer angewendet.

Die Krise traf die russischen Betreiber, die an geliehenen Geldern arbeiten, hart. Die Banken haben nicht nur die Zinssätze geändert, sondern auch die Anforderungen an die Sicherheiten. Heutzutage betrachten nur wenige Banken Waren (Schuhe) als Sicherheit. Die meisten Marktteilnehmer besitzen weder Räumlichkeiten noch eine eigene Produktion.

Die Verschlechterung des Staates wird durch den Rückgang der Wirtschaftsindikatoren im Land begünstigt, was zu einem bereits deutlichen Rückgang der Kaufaktivität der russischen Bevölkerung führen wird, einschließlich des Schuhkonsums in bestimmten Segmenten.

Laut FCG wird sich die Marktgröße im 2009-Jahr insgesamt jedoch nicht ändern. Bei den Damenschuhen ist eine Reduzierung um ca. 5% möglich, bei den Herrenschuhen wird es voraussichtlich keine Veränderungen geben. Der negativ wirksame Absatz von Damenschuhen wird durch einen Rückgang der Nachfrage nach Lösungsmitteln sowie den Übergang von Kunden zu günstigen Preissegmenten beeinträchtigt.

Das Wachstum ist im Segment der Kinderschuhe am wahrscheinlichsten - etwa 15%. Die optimistischen Faktoren, die den Kauf von Kinderschuhen beeinflussen, sind: erhöhte Fruchtbarkeit; Größer als bei Erwachsenenschuhen ist die Häufigkeit von Einkäufen aufgrund der Vergrößerung des Kindes und der erhöhten Abnutzung; Kinder kaufen meist hochwertige und damit teure Schuhe.

Die oberen Preissegmente und die obere Mitte des Better-Segments werden am stärksten darunter leiden. Darüber hinaus wird die Verschiebung der Präferenzen genau in Richtung der Segmente Contemporary (Good) und Moderate erfolgen. Natürlich wird die Nachfrage nach Schuhen im Budget-Segment zunehmen, aber dies ist ein kurzfristiges Wachstum, das enden wird, sobald die Spitzenkrisenwelle aufhört, sobald die Krise nachlässt.

Höchstwahrscheinlich wird sich das Verbraucherbewusstsein als Ganzes wieder auf anderthalb bis zwei Jahre vor der Krise ändern (für verschiedene soziale Gruppen - von sechs Monaten bis drei Jahren), sagen Experten.

# EXPERT #

| Bitte bewerten Sie den Artikel |

Verwandte Materialien

Ergebnisse des Runden Tisches der Schuhmacher mit dem Ministerium für Industrie und Handel der Russischen Föderation, CRPT, NOBS und Wildberries

World Footwear Yearbook: Die weltweite Schuhproduktion erreicht 23,9 Milliarden Paar und liegt wieder auf dem Niveau vor der Pandemie

Wie kann man den Umsatz eines Schuhgeschäfts verdoppeln?

Neue Ausstellungsrichtung in Alma-Ata: Euro Shoes @ Elite Line & CAF

Runder Tisch mit Vertretern der Schuhfabriken von Dagestan mit Unterstützung des Ministeriums für Industrie und Handel und NOBS

beliebt

Louis Vuitton eröffnet eine neue Fabrik in Italien

Louis Vuitton hat seine zweite Schuhfabrik in Italien eröffnet. Nach der Eröffnung des ersten in Fiesso d'Artico in Venetien hat die Flaggschiffmarke LVMH gerade eine neue Produktionsstätte für diese Schuhkategorie im Industriegebiet von Civitano in der Region Marken eröffnet. Außerdem gibt es in der Toskana eine weitere Markenproduktionsstätte, in der Taschen und Lederaccessoires hergestellt werden, schreibt fr.fashionnetwork.com.

Louis Vuitton eröffnet eine neue Fabrik in Italien

Louis Vuitton hat seine zweite Schuhfabrik in Italien eröffnet. Nach der Eröffnung des ersten in Fiesso d'Artico in Venetien hat die Flaggschiffmarke LVMH gerade eine neue Produktionsstätte für diese Schuhkategorie im Industriegebiet von Civitano in der Region Marken eröffnet. Außerdem gibt es in der Toskana eine weitere Markenproduktionsstätte, in der Taschen und Lederaccessoires hergestellt werden, schreibt fr.fashionnetwork.com.

Amerikanische Käufer konnten Birkin-Taschen nicht kaufen und verklagten Hermès

Das französische Modehaus Hermès sieht sich in Kalifornien einer Klage zweier Kunden gegenüber, die keine exklusiven Birkin-Taschen kaufen konnten. Dem Modehaus werden unlautere Geschäftspraktiken vorgeworfen.

Amerikanische Käufer konnten Birkin-Taschen nicht kaufen und verklagten Hermès

Das französische Modehaus Hermès sieht sich in Kalifornien einer Klage zweier Kunden gegenüber, die keine exklusiven Birkin-Taschen kaufen konnten. Dem Modehaus werden unlautere Geschäftspraktiken vorgeworfen.

Die Ausstellung Euro Shoes @ CAF wurde erfolgreich in Almaty durchgeführt

Die Ausstellung Euro Shoes @ CAF wurde erfolgreich in Almaty durchgeführt. Vom 11. bis 13. März fand in Almaty die internationale Ausstellung für Bekleidung, Schuhe und Accessoires Euro Shoes @ CAF mit großem Erfolg statt.

Die Ausstellung Euro Shoes @ CAF wurde erfolgreich in Almaty durchgeführt

Die Ausstellung Euro Shoes @ CAF wurde erfolgreich in Almaty durchgeführt. Vom 11. bis 13. März fand in Almaty die internationale Ausstellung für Bekleidung, Schuhe und Accessoires Euro Shoes @ CAF mit großem Erfolg statt.  Wir sind bereit für eine aktive Entwicklung auf dem russischen Markt

Friedrich Naumann, CEO der Marke Tamaris, erzählte Shoes Report von den ehrgeizigen Plänen des Unternehmens, der Geschäftsentwicklung in Russland und dem Ausbau des Einzelhandelsnetzwerks und teilte auch Details zu neuen Kollektionen und Launches mit.

Wir sind bereit für eine aktive Entwicklung auf dem russischen Markt

Friedrich Naumann, CEO der Marke Tamaris, erzählte Shoes Report von den ehrgeizigen Plänen des Unternehmens, der Geschäftsentwicklung in Russland und dem Ausbau des Einzelhandelsnetzwerks und teilte auch Details zu neuen Kollektionen und Launches mit.

„Rabatt für Reparaturen“ von Kleidung und Schuhen in in Frankreich unterstützten Werkstätten

Die Franzosen haben die Vorteile eines Programms berechnet, das Verbraucher dazu ermutigt, Kleidung und Schuhe zu reparieren, indem sie in zertifizierten Werkstätten Rabatte auf diese Dienstleistungen gewähren. Das Programm „Reparaturrabatt“ startete in Frankreich im November letzten Jahres. Während der sechsmonatigen Laufzeit dieses Programms stieg die Zahl der Anrufe bei Reparaturwerkstätten in Frankreich um das Zehnfache und belief sich auf 10 Reparaturen. Die Franzosen hätten 250 Millionen Euro gespart, schreibt leparisien.fr.

„Rabatt für Reparaturen“ von Kleidung und Schuhen in in Frankreich unterstützten Werkstätten

Die Franzosen haben die Vorteile eines Programms berechnet, das Verbraucher dazu ermutigt, Kleidung und Schuhe zu reparieren, indem sie in zertifizierten Werkstätten Rabatte auf diese Dienstleistungen gewähren. Das Programm „Reparaturrabatt“ startete in Frankreich im November letzten Jahres. Während der sechsmonatigen Laufzeit dieses Programms stieg die Zahl der Anrufe bei Reparaturwerkstätten in Frankreich um das Zehnfache und belief sich auf 10 Reparaturen. Die Franzosen hätten 250 Millionen Euro gespart, schreibt leparisien.fr.

Coach wandte sich der Big-Data-Analyse zu und gewann das Interesse eines jungen Publikums

Die amerikanische Handtaschenmarke Coach hat den Erfolg ihres Tabby-Modells bei einem jüngeren Publikum, der Generation Z, geplant, indem sie sich der Big-Data-Analyse zuwendet und traditionelle und analoge Werkzeuge wie die menschliche Intuition oder die Fähigkeit einer Führungskraft, zu spüren, „wie der Wind weht“, aufgegeben hat wird explodieren“, schreibt B.O.F.

Coach wandte sich der Big-Data-Analyse zu und gewann das Interesse eines jungen Publikums

Die amerikanische Handtaschenmarke Coach hat den Erfolg ihres Tabby-Modells bei einem jüngeren Publikum, der Generation Z, geplant, indem sie sich der Big-Data-Analyse zuwendet und traditionelle und analoge Werkzeuge wie die menschliche Intuition oder die Fähigkeit einer Führungskraft, zu spüren, „wie der Wind weht“, aufgegeben hat wird explodieren“, schreibt B.O.F.

Warum ist es so wichtig, mit Kundenbewertungen zu arbeiten, diese zu analysieren und in Ihrer Arbeit zu nutzen?

Kundenbewertungen sind für den Verkauf eines Produkts von großer und unschätzbarer Bedeutung. Viele Unternehmen verstehen das jedoch nicht immer: Sie sammeln keine Bewertungen, reagieren nur auf positive und arbeiten nicht mit negativen. Das ist ein großer Fehler und Versäumnis der Marke. In diesem Artikel verstehen wir zusammen mit der SR-Expertin für digitales Marketing Tatyana Vasilyeva die Feinheiten und Nuancen der Arbeit mit Kundenbewertungen und erklären, warum es sich lohnt, auf Ihre Kundenbewertungen zu achten und wie dies Ihren Umsatz steigern kann.

Warum ist es so wichtig, mit Kundenbewertungen zu arbeiten, diese zu analysieren und in Ihrer Arbeit zu nutzen?

Kundenbewertungen sind für den Verkauf eines Produkts von großer und unschätzbarer Bedeutung. Viele Unternehmen verstehen das jedoch nicht immer: Sie sammeln keine Bewertungen, reagieren nur auf positive und arbeiten nicht mit negativen. Das ist ein großer Fehler und Versäumnis der Marke. In diesem Artikel verstehen wir zusammen mit der SR-Expertin für digitales Marketing Tatyana Vasilyeva die Feinheiten und Nuancen der Arbeit mit Kundenbewertungen und erklären, warum es sich lohnt, auf Ihre Kundenbewertungen zu achten und wie dies Ihren Umsatz steigern kann.

Die Ausstellung Euro Shoes@CAF findet in Almaty statt

Vom 11. bis 13. März findet in Almaty im Ausstellungskomplex Atakent die Ausstellung Euro Shoes@CAF (Central Asia Fashion) statt. Die Ausstellung, die größte internationale Veranstaltung der Modebranche in Zentralasien, präsentiert Kollektionen von Kleidung, Schuhen und Accessoires.

Die Ausstellung Euro Shoes@CAF findet in Almaty statt

Vom 11. bis 13. März findet in Almaty im Ausstellungskomplex Atakent die Ausstellung Euro Shoes@CAF (Central Asia Fashion) statt. Die Ausstellung, die größte internationale Veranstaltung der Modebranche in Zentralasien, präsentiert Kollektionen von Kleidung, Schuhen und Accessoires.

Neues „Dutik“ von Rick Owens auf der Show in Paris vorgestellt

Seltsam sperrige Schuhe sind ein weiterer Trend unserer unruhigen Zeit und man kann ihn nicht ignorieren. Der amerikanische Designer Rick Owens präsentierte auf einer Show in Paris voluminöse, aufgeblasene Latexstiefel, die seiner Aussage nach in Zusammenarbeit mit dem jungen Londoner Designer Straighteye entstanden sind, der gerne mit architektonischen Volumen experimentiert.

Neues „Dutik“ von Rick Owens auf der Show in Paris vorgestellt

Seltsam sperrige Schuhe sind ein weiterer Trend unserer unruhigen Zeit und man kann ihn nicht ignorieren. Der amerikanische Designer Rick Owens präsentierte auf einer Show in Paris voluminöse, aufgeblasene Latexstiefel, die seiner Aussage nach in Zusammenarbeit mit dem jungen Londoner Designer Straighteye entstanden sind, der gerne mit architektonischen Volumen experimentiert.

VAGA SHOES ist ein neuer Teilnehmer der Premierenkollektion von Euro Shoes

Die russische Damenschuhfabrik VAGA SHOES wird zum ersten Mal an der internationalen Ausstellung für Schuhe und Accessoires der Premiere-Kollektion Euro Shoes in Moskau teilnehmen.

VAGA SHOES ist ein neuer Teilnehmer der Premierenkollektion von Euro Shoes

Die russische Damenschuhfabrik VAGA SHOES wird zum ersten Mal an der internationalen Ausstellung für Schuhe und Accessoires der Premiere-Kollektion Euro Shoes in Moskau teilnehmen.

Euro Shoes wird am 19. Februar in Moskau seinen Betrieb aufnehmen!

Die Wintersitzung der internationalen Ausstellung für Schuhe und Accessoires der Premierenkollektion Euro Shoes findet vom 19. bis 22. Februar im Expocenter in Moskau statt. Die Organisatoren versprechen die Anwesenheit aller wichtigen Teilnehmer der Ausstellung sowie neuer Namen aus Europa, Asien und Russland.

Euro Shoes wird am 19. Februar in Moskau seinen Betrieb aufnehmen!

Die Wintersitzung der internationalen Ausstellung für Schuhe und Accessoires der Premierenkollektion Euro Shoes findet vom 19. bis 22. Februar im Expocenter in Moskau statt. Die Organisatoren versprechen die Anwesenheit aller wichtigen Teilnehmer der Ausstellung sowie neuer Namen aus Europa, Asien und Russland.

John Galliano und Christian Louboutin haben die Tabi-Kollektion für Maison Margiela entworfen

Der Kreativdirektor von Maison Margiela, John Galliano, und der französische Schuhdesigner Christian Louboutin veröffentlichten eine Schuhkooperation, die in die Couture-Kollektion Frühjahr 2024 von Maison Margiela Artisanal aufgenommen wurde. Das Designduo kreierte sechs Versionen des Tabi-Schuhs. Alle Schuhmodelle der Kollektion haben eine geteilte Spitze – ein charakteristischer Touch des charakteristischen Tabi-Schuhmodells der Marke Maison Margiela. Und Christian Louboutin gab dem Schuh seine charakteristische rote Sohle.

John Galliano und Christian Louboutin haben die Tabi-Kollektion für Maison Margiela entworfen

Der Kreativdirektor von Maison Margiela, John Galliano, und der französische Schuhdesigner Christian Louboutin veröffentlichten eine Schuhkooperation, die in die Couture-Kollektion Frühjahr 2024 von Maison Margiela Artisanal aufgenommen wurde. Das Designduo kreierte sechs Versionen des Tabi-Schuhs. Alle Schuhmodelle der Kollektion haben eine geteilte Spitze – ein charakteristischer Touch des charakteristischen Tabi-Schuhmodells der Marke Maison Margiela. Und Christian Louboutin gab dem Schuh seine charakteristische rote Sohle.

Euro Shoes startet in einem Monat in Moskau!

Bis zur Hauptausstellung für Schuhe und Accessoires in Russland – der Euro Shoes Premiere Collection – ist es noch weniger als ein Monat. Die Veranstaltung findet vom 19. bis 22. Februar im Expocenter in Moskau statt und wie immer in Partnerschaft mit der größten internationalen Bekleidungsmesse Russlands, der CPM Premiere Moskau.

Euro Shoes startet in einem Monat in Moskau!

Bis zur Hauptausstellung für Schuhe und Accessoires in Russland – der Euro Shoes Premiere Collection – ist es noch weniger als ein Monat. Die Veranstaltung findet vom 19. bis 22. Februar im Expocenter in Moskau statt und wie immer in Partnerschaft mit der größten internationalen Bekleidungsmesse Russlands, der CPM Premiere Moskau.

Christian Louboutin präsentierte eine Kollektion im Cowboy-Stil

Auf der Loubi Show in Paris präsentierte die französische Luxusmarke Christian Louboutin ihre Herbstkollektion 2024 und folgte damit dem Trend – ganz im Stil des Wilden Westens. Dazu gehörten Cowboystiefel und strassbesetzte Slipper.

Christian Louboutin präsentierte eine Kollektion im Cowboy-Stil

Auf der Loubi Show in Paris präsentierte die französische Luxusmarke Christian Louboutin ihre Herbstkollektion 2024 und folgte damit dem Trend – ganz im Stil des Wilden Westens. Dazu gehörten Cowboystiefel und strassbesetzte Slipper.

Camper hat innovative Sneaker-Designer herausgebracht

Der neue Roku-Sneaker der spanischen Marke Camper verfügt über sechs austauschbare Komponenten, um bis zu 64 verschiedene Looks und Farbkombinationen zu kreieren. Roku bedeutet auf Japanisch „sechs“.

Camper hat innovative Sneaker-Designer herausgebracht

Der neue Roku-Sneaker der spanischen Marke Camper verfügt über sechs austauschbare Komponenten, um bis zu 64 verschiedene Looks und Farbkombinationen zu kreieren. Roku bedeutet auf Japanisch „sechs“.

Die Fashion Week findet in Moskau statt

Die Fashion Week findet in der russischen Hauptstadt statt. Zu den Veranstaltungen gehören Modeschauen, Märkte, auf denen Sie Kleidung, Taschen und Accessoires kaufen können, sowie ein B2B-Showroom für Fachleute aus der Modebranche.

Die Fashion Week findet in Moskau statt

Die Fashion Week findet in der russischen Hauptstadt statt. Zu den Veranstaltungen gehören Modeschauen, Märkte, auf denen Sie Kleidung, Taschen und Accessoires kaufen können, sowie ein B2B-Showroom für Fachleute aus der Modebranche.

Warum Rendez-Vous und Yandex Lavka eine „Brottüte“ herausgebracht haben

Der Schuhhändler Rendez-Vous kündigte den Start einer Frühjahrskooperation mit Yandex Lavka an und brachte eine Rolle heraus, die der Form einer Damenhandtasche ähnelt. Dieser „Brotbeutel“ wird in der Yandex.Lavka-Anwendung zum Preis von 249 Rubel angeboten. Auf der Produktverpackung befindet sich ein Aktionscode über 1000 Rubel, der im Rendez-Vous-Netzwerk ausgegeben werden kann.

Warum Rendez-Vous und Yandex Lavka eine „Brottüte“ herausgebracht haben

Der Schuhhändler Rendez-Vous kündigte den Start einer Frühjahrskooperation mit Yandex Lavka an und brachte eine Rolle heraus, die der Form einer Damenhandtasche ähnelt. Dieser „Brotbeutel“ wird in der Yandex.Lavka-Anwendung zum Preis von 249 Rubel angeboten. Auf der Produktverpackung befindet sich ein Aktionscode über 1000 Rubel, der im Rendez-Vous-Netzwerk ausgegeben werden kann.

Modetrends Herbst-Winter 2023/24 für den kommerziellen Schuhkauf

Ständiger Mitarbeiter des Shoes Report. Elena Vinogradova, Expertin für Verkauf und Einkauf im Modegeschäft, hat speziell für uns einen Überblick über die Trends für die Saison Herbst-Winter 2023/24 erstellt.

Modetrends Herbst-Winter 2023/24 für den kommerziellen Schuhkauf

Ständiger Mitarbeiter des Shoes Report. Elena Vinogradova, Expertin für Verkauf und Einkauf im Modegeschäft, hat speziell für uns einen Überblick über die Trends für die Saison Herbst-Winter 2023/24 erstellt.

MSCHF und Crocs bringen „Big Yellow Boots“ auf den Markt

Die Marke MSCHF aus Brooklyn, der Erfinder der Big Red Boots, hat sich für einen weiteren übergroßen Schuh mit der amerikanischen Kunststoff-Clog- und Sandalenmarke Crocs zusammengetan. Die neuen Big Yellow Boots kommen am 9. August in den Verkauf.

MSCHF und Crocs bringen „Big Yellow Boots“ auf den Markt

Die Marke MSCHF aus Brooklyn, der Erfinder der Big Red Boots, hat sich für einen weiteren übergroßen Schuh mit der amerikanischen Kunststoff-Clog- und Sandalenmarke Crocs zusammengetan. Die neuen Big Yellow Boots kommen am 9. August in den Verkauf.

Fünf Regeln für die professionelle Beleuchtung eines Schuhgeschäfts – etwas, das zu jeder Jahreszeit relevant ist

Bei der Entwicklung eines Lichtkonzepts für Schuhhändler ist es wichtig, nicht nur die Geschichte der Marke, den architektonischen Inhalt der Räumlichkeiten, die Zielgruppe der Geschäfte, sondern auch die Saisonalität des Produkts zu berücksichtigen. Mit Beginn der kalten Jahreszeit ändern sich die Vorlieben der Kunden: Helle, schwerelose Schuhe werden durch massivere Modelle in dezenten dunklen Farben ersetzt. Trotz erheblicher Unterschiede zwischen Sommer- und Winterkollektionen sollte die Gesamtphilosophie der Marke und ihr Bekanntheitsgrad zu jeder Jahreszeit unverändert bleiben. Tatyana Ryzhova, SR-Lichtexpertin im Modehandel, hat für die Leser des Magazins fünf Grundregeln für ein kompetentes Lichtkonzept für ein Schuhgeschäft identifiziert, die dabei helfen, den Kunden das Wintersortiment gewinnbringend zu präsentieren.

Fünf Regeln für die professionelle Beleuchtung eines Schuhgeschäfts – etwas, das zu jeder Jahreszeit relevant ist

Bei der Entwicklung eines Lichtkonzepts für Schuhhändler ist es wichtig, nicht nur die Geschichte der Marke, den architektonischen Inhalt der Räumlichkeiten, die Zielgruppe der Geschäfte, sondern auch die Saisonalität des Produkts zu berücksichtigen. Mit Beginn der kalten Jahreszeit ändern sich die Vorlieben der Kunden: Helle, schwerelose Schuhe werden durch massivere Modelle in dezenten dunklen Farben ersetzt. Trotz erheblicher Unterschiede zwischen Sommer- und Winterkollektionen sollte die Gesamtphilosophie der Marke und ihr Bekanntheitsgrad zu jeder Jahreszeit unverändert bleiben. Tatyana Ryzhova, SR-Lichtexpertin im Modehandel, hat für die Leser des Magazins fünf Grundregeln für ein kompetentes Lichtkonzept für ein Schuhgeschäft identifiziert, die dabei helfen, den Kunden das Wintersortiment gewinnbringend zu präsentieren.

Bertsy: Worauf Sie bei der Auswahl eines Modells achten sollten

Bertsy und taktische Stiefel werden immer relevantere Schuhe, und das nicht nur wegen des Beginns der Jagdsaison. In Russland gibt es mehrere Dutzend Unternehmen, die diese Art von Schuhen herstellen. Oleg Tereshin, stellvertretender Cheftechnologe von ZENDEN, erzählte im Shoes Report von den Unterschieden und Eigenschaften von Stiefeletten und worauf man beim Kauf im Fachhandel und Online achten sollte.

Bertsy: Worauf Sie bei der Auswahl eines Modells achten sollten

Bertsy und taktische Stiefel werden immer relevantere Schuhe, und das nicht nur wegen des Beginns der Jagdsaison. In Russland gibt es mehrere Dutzend Unternehmen, die diese Art von Schuhen herstellen. Oleg Tereshin, stellvertretender Cheftechnologe von ZENDEN, erzählte im Shoes Report von den Unterschieden und Eigenschaften von Stiefeletten und worauf man beim Kauf im Fachhandel und Online achten sollte.

EURO SHOES präsentiert einen aktualisierten Bereich der GLOBAL SHOES-Ausstellung mit Kollektionen von Schuh- und Taschenmarken aus asiatischen Ländern

Die Premierenkollektion von EURO SHOES wird erweitert. Neben dem traditionellen Pool führender europäischer Schuhmarken aus Deutschland, Spanien, Italien und der Türkei werden vom 29. August bis 1. September mehrere Dutzend Schuh- und Taschenmarken aus dem Reich der Mitte in der Rubrik GLOBAL SHOES im Moskau Expocentre präsentiert.

EURO SHOES präsentiert einen aktualisierten Bereich der GLOBAL SHOES-Ausstellung mit Kollektionen von Schuh- und Taschenmarken aus asiatischen Ländern

Die Premierenkollektion von EURO SHOES wird erweitert. Neben dem traditionellen Pool führender europäischer Schuhmarken aus Deutschland, Spanien, Italien und der Türkei werden vom 29. August bis 1. September mehrere Dutzend Schuh- und Taschenmarken aus dem Reich der Mitte in der Rubrik GLOBAL SHOES im Moskau Expocentre präsentiert.

Ich bezweifle und widerspreche: Wie findet man einen Zugang zu schwierigen Kunden?

Wie gut und gelassen wäre die Arbeit eines Verkäufers, wenn die Kunden ruhig und fröhlich wären, immer genau wüssten, was sie wollten, und kauften, kauften, kauften! Schade, dass dies nur in Träumen möglich ist. Deshalb werden wir nicht träumen, sondern handeln. Gemeinsam mit Maria Gerasimenko, einer ständigen Autorin von SR, verstehen wir die Zweifel und Einwände der Käufer und entwickeln eine Strategie für die Zusammenarbeit mit ihnen. Besonderes Augenmerk legt unser Experte auf die beiden Haupteinwände der Käufer, durch die 82 % des Umsatzes verloren gehen.

Ich bezweifle und widerspreche: Wie findet man einen Zugang zu schwierigen Kunden?

Wie gut und gelassen wäre die Arbeit eines Verkäufers, wenn die Kunden ruhig und fröhlich wären, immer genau wüssten, was sie wollten, und kauften, kauften, kauften! Schade, dass dies nur in Träumen möglich ist. Deshalb werden wir nicht träumen, sondern handeln. Gemeinsam mit Maria Gerasimenko, einer ständigen Autorin von SR, verstehen wir die Zweifel und Einwände der Käufer und entwickeln eine Strategie für die Zusammenarbeit mit ihnen. Besonderes Augenmerk legt unser Experte auf die beiden Haupteinwände der Käufer, durch die 82 % des Umsatzes verloren gehen.

Zwei prominente russische Modedesigner Vyacheslav Zaitsev und Valentin Yudashkin sind verstorben

Einer nach dem anderen, im Abstand von zwei Tagen, verließen Vyacheslav Zaitsev und Valentin Yudashkin, herausragende Modedesigner, deren Arbeit für die ganze Welt eine Art Markenzeichen des modischen Russlands war, diese Welt.

Zwei prominente russische Modedesigner Vyacheslav Zaitsev und Valentin Yudashkin sind verstorben

Einer nach dem anderen, im Abstand von zwei Tagen, verließen Vyacheslav Zaitsev und Valentin Yudashkin, herausragende Modedesigner, deren Arbeit für die ganze Welt eine Art Markenzeichen des modischen Russlands war, diese Welt.

World Footwear Yearbook: Die weltweite Schuhproduktion erreicht 23,9 Milliarden Paar und liegt wieder auf dem Niveau vor der Pandemie

Der portugiesische Verband der Schuhhersteller APICCAPS veröffentlichte die 13. Ausgabe des internationalen Statistikbulletins World Footwear Yearbook für 2023, wonach im Jahr 2022 die Produktion und der Export von Schuhen weltweit um 7,6 % bzw. 9 % sowie die Weltproduktion gestiegen sind der Schuhe erreichten 23,9 Milliarden Paare und erreichten wieder das Niveau vor der Pandemie.

World Footwear Yearbook: Die weltweite Schuhproduktion erreicht 23,9 Milliarden Paar und liegt wieder auf dem Niveau vor der Pandemie

Der portugiesische Verband der Schuhhersteller APICCAPS veröffentlichte die 13. Ausgabe des internationalen Statistikbulletins World Footwear Yearbook für 2023, wonach im Jahr 2022 die Produktion und der Export von Schuhen weltweit um 7,6 % bzw. 9 % sowie die Weltproduktion gestiegen sind der Schuhe erreichten 23,9 Milliarden Paare und erreichten wieder das Niveau vor der Pandemie.

Die Rostower Schuhmarke Novak präsentierte eine Kollektion von Turnschuhen und Turnschuhen

In der Frühjahr-Sommer-Saison 2023 präsentierte die Schuhmarke Novak aus Rostow am Don eine niedliche Kollektion von Sneakers und Sneakers für jeden Tag. Das Obermaterial des Schuhs besteht aus echtem Leder, Wildleder, Nubuk, die Sohle besteht aus leichtem EVA.

Die Rostower Schuhmarke Novak präsentierte eine Kollektion von Turnschuhen und Turnschuhen

In der Frühjahr-Sommer-Saison 2023 präsentierte die Schuhmarke Novak aus Rostow am Don eine niedliche Kollektion von Sneakers und Sneakers für jeden Tag. Das Obermaterial des Schuhs besteht aus echtem Leder, Wildleder, Nubuk, die Sohle besteht aus leichtem EVA.

Wie erstellt man basierend auf dem identifizierten Alleinstellungsmerkmal verkaufende visuelle Inhalte für das Internet?

Was ist ein USP (Unique Selling Proposition) und wozu dient er? Warum ist der USP-Kreationsservice heute bei Modehändlern sehr gefragt? Wie erstelle ich einen funktionierenden USP? Beantwortet Fragen und bietet Schritt-für-Schritt-Anleitungen, wie Sie Ihr Alleinstellungsmerkmal definieren und damit arbeiten können, um den Online-Umsatz zu steigern, Tatyana Vasilyeva, eine SR-Expertin für die Förderung und Entwicklung von Modemarken.

Wie erstellt man basierend auf dem identifizierten Alleinstellungsmerkmal verkaufende visuelle Inhalte für das Internet?

Was ist ein USP (Unique Selling Proposition) und wozu dient er? Warum ist der USP-Kreationsservice heute bei Modehändlern sehr gefragt? Wie erstelle ich einen funktionierenden USP? Beantwortet Fragen und bietet Schritt-für-Schritt-Anleitungen, wie Sie Ihr Alleinstellungsmerkmal definieren und damit arbeiten können, um den Online-Umsatz zu steigern, Tatyana Vasilyeva, eine SR-Expertin für die Förderung und Entwicklung von Modemarken.

Schuhpädagogisches Programm: Woraus bestehen Schuhsohlen?

„Was ist der Unterschied zwischen TEP und EVA? Was verspricht mir tunit? Ist PVC-Kleber? Woraus besteht die Sohle dieser Schuhe? “- der moderne Käufer will alles wissen. Lesen Sie diesen Artikel aufmerksam durch, um sich nicht das Gesicht vor den Augen zu zerschlagen und zu erklären, ob ihm eine solche Sohle in die Sohlen passt. Der Verfahrensingenieur Igor Okorokov erklärt darin, aus welchen Materialien die Sohlen von Schuhen bestehen und was sie jeweils so gut macht.

Schuhpädagogisches Programm: Woraus bestehen Schuhsohlen?

„Was ist der Unterschied zwischen TEP und EVA? Was verspricht mir tunit? Ist PVC-Kleber? Woraus besteht die Sohle dieser Schuhe? “- der moderne Käufer will alles wissen. Lesen Sie diesen Artikel aufmerksam durch, um sich nicht das Gesicht vor den Augen zu zerschlagen und zu erklären, ob ihm eine solche Sohle in die Sohlen passt. Der Verfahrensingenieur Igor Okorokov erklärt darin, aus welchen Materialien die Sohlen von Schuhen bestehen und was sie jeweils so gut macht.

Wie man Preise festlegt, die verdienen

Einige Geschäftsleute verwechseln immer noch den Begriff der Spanne mit dem Begriff der Handelsspanne und legen die Preise für ihre Waren fest, wobei sie sich ausschließlich am Beispiel der Wettbewerber orientieren. Kein Wunder, dass sie pleite gehen! Analyst an der Academy of Retail Technologies Maxim Gorshkov gibt verschiedene Tipps und Formeln, mit denen Sie nicht nur ruinöse, sondern auch profitable Preise festlegen können.

Wie man Preise festlegt, die verdienen

Einige Geschäftsleute verwechseln immer noch den Begriff der Spanne mit dem Begriff der Handelsspanne und legen die Preise für ihre Waren fest, wobei sie sich ausschließlich am Beispiel der Wettbewerber orientieren. Kein Wunder, dass sie pleite gehen! Analyst an der Academy of Retail Technologies Maxim Gorshkov gibt verschiedene Tipps und Formeln, mit denen Sie nicht nur ruinöse, sondern auch profitable Preise festlegen können.

Verkauf von Schuhen und Accessoires: effektive Techniken für die Geschäftssprache

Welche Sprachmodule für die Kommunikation mit potenziellen und aktuellen Kunden von Schuhgeschäften effektiv sind und welche nicht, weiß die Unternehmensberaterin Anna Bocharova.

Verkauf von Schuhen und Accessoires: effektive Techniken für die Geschäftssprache

Welche Sprachmodule für die Kommunikation mit potenziellen und aktuellen Kunden von Schuhgeschäften effektiv sind und welche nicht, weiß die Unternehmensberaterin Anna Bocharova.

Wir bilden das Gehalt der Verkäufer: fachkundige Beratung

"Wie berechnen Sie Ihren Beratern den persönlichen oder allgemeinen Verkauf?" Ist eine der beliebtesten Fragen, die in den Online-Foren von Einzelhandelsgeschäftsinhabern für viele Kontroversen und Klatsch sorgt. Wie lässt sich das Einkommen der Verkäufer tatsächlich richtig ausbilden? Aber was ist mit Prämien, woher man einen Verkaufsplan bekommt? Erlauben die Mitarbeiter ihnen, Waren in Discountern zu kaufen? Auf der Suche nach der Wahrheit wandte sich der Shoes Report an ein Dutzend Schuhhändler, aber kein Unternehmen wollte sein Motivationssystem offenlegen - der Prozess seiner Entwicklung war zu kompliziert und individuell. Dann haben wir vier Unternehmensberater befragt und sind schließlich zu der Überzeugung gelangt, dass das Thema Verkäufermotivation sehr komplex ist, da selbst unsere Experten zu keiner gemeinsamen Meinung gelangen konnten.

Wir bilden das Gehalt der Verkäufer: fachkundige Beratung

"Wie berechnen Sie Ihren Beratern den persönlichen oder allgemeinen Verkauf?" Ist eine der beliebtesten Fragen, die in den Online-Foren von Einzelhandelsgeschäftsinhabern für viele Kontroversen und Klatsch sorgt. Wie lässt sich das Einkommen der Verkäufer tatsächlich richtig ausbilden? Aber was ist mit Prämien, woher man einen Verkaufsplan bekommt? Erlauben die Mitarbeiter ihnen, Waren in Discountern zu kaufen? Auf der Suche nach der Wahrheit wandte sich der Shoes Report an ein Dutzend Schuhhändler, aber kein Unternehmen wollte sein Motivationssystem offenlegen - der Prozess seiner Entwicklung war zu kompliziert und individuell. Dann haben wir vier Unternehmensberater befragt und sind schließlich zu der Überzeugung gelangt, dass das Thema Verkäufermotivation sehr komplex ist, da selbst unsere Experten zu keiner gemeinsamen Meinung gelangen konnten.

Die ganze Wahrheit über Bayer. Wer ist er und wie wird man einer?

Bayer ist kein neuer, sondern ein beliebter und gefragter Beruf. Es ist in Mode, Käufer zu sein. Käufer sind an den Ursprüngen der Entstehung und Entwicklung von Trends. Wenn der Designer seine Vision von Mode in der Saison anbietet, wählt der Käufer die interessantesten kommerziellen Ideen aus. Es ist an den Käufern, dass die Politik des Verkaufs von Geschäften und was der Käufer am Ende tragen wird, abhängt. Dieser Beruf ist von einem magischen Treiben umgeben, das oft mit einem Unverständnis darüber verbunden ist, was genau die Arbeit eines Käufers ist.

Die ganze Wahrheit über Bayer. Wer ist er und wie wird man einer?

Bayer ist kein neuer, sondern ein beliebter und gefragter Beruf. Es ist in Mode, Käufer zu sein. Käufer sind an den Ursprüngen der Entstehung und Entwicklung von Trends. Wenn der Designer seine Vision von Mode in der Saison anbietet, wählt der Käufer die interessantesten kommerziellen Ideen aus. Es ist an den Käufern, dass die Politik des Verkaufs von Geschäften und was der Käufer am Ende tragen wird, abhängt. Dieser Beruf ist von einem magischen Treiben umgeben, das oft mit einem Unverständnis darüber verbunden ist, was genau die Arbeit eines Käufers ist.

Probleme beim Verkauf von Technologie

Es gibt nichts Schlimmeres, als den Käufer mit den Worten „Hallo, kann ich Ihnen bei etwas helfen?“ Zu treffen, denn der Verkäufer arbeitet im Laden nur, um zu helfen. Andrei Chirkarev, Business Coach für effektive Verkäufe und Gründer des New Economy-Projekts, kritisiert dieses etablierte Kommunikationsmuster mit dem Käufer und teilt die Technologie des echten Verkaufs mit den Lesern von Shoes Report.

Probleme beim Verkauf von Technologie

Es gibt nichts Schlimmeres, als den Käufer mit den Worten „Hallo, kann ich Ihnen bei etwas helfen?“ Zu treffen, denn der Verkäufer arbeitet im Laden nur, um zu helfen. Andrei Chirkarev, Business Coach für effektive Verkäufe und Gründer des New Economy-Projekts, kritisiert dieses etablierte Kommunikationsmuster mit dem Käufer und teilt die Technologie des echten Verkaufs mit den Lesern von Shoes Report.

Pelz, und nicht nur: Arten von Futter

Bei der Herstellung von Winterschuhen werden verschiedene Materialien verwendet, die die Wärme speichern und den Anforderungen der Verbraucher entsprechen: natürliches Schaffell, Kunstfell, Kunstfell aus Naturwolle und andere. Alle Arten von Futterfell haben ihre eigenen Vor- und Nachteile. Betrachten wir die Eigenschaften jedes einzelnen von ihnen.

Pelz, und nicht nur: Arten von Futter

Bei der Herstellung von Winterschuhen werden verschiedene Materialien verwendet, die die Wärme speichern und den Anforderungen der Verbraucher entsprechen: natürliches Schaffell, Kunstfell, Kunstfell aus Naturwolle und andere. Alle Arten von Futterfell haben ihre eigenen Vor- und Nachteile. Betrachten wir die Eigenschaften jedes einzelnen von ihnen.

Einzelhandelsarithmetik

Bevor Sie mit der Lösung spezifischer Probleme beginnen, müssen Sie herausfinden, wie genau alle Führungskräfte Ihres Unternehmens die grundlegende Terminologie des Einzelhandels verstehen.

Einzelhandelsarithmetik

Bevor Sie mit der Lösung spezifischer Probleme beginnen, müssen Sie herausfinden, wie genau alle Führungskräfte Ihres Unternehmens die grundlegende Terminologie des Einzelhandels verstehen.

Wie man einen Arbeiter ohne Tränen, Skandal und Gerichtsverfahren feuert

Früher oder später muss sich jeder Manager von einem Mitarbeiter trennen. Richtig und pünktlich spart das Kündigungsverfahren dem Unternehmen Geld und dem Chef selbst - Nerven und Zeit. Aber warum verschieben wir manchmal, in dem Wissen, dass eine Unterbrechung der Beziehungen unvermeidlich ist, die Entscheidung für Monate?

Wie man einen Arbeiter ohne Tränen, Skandal und Gerichtsverfahren feuert

Früher oder später muss sich jeder Manager von einem Mitarbeiter trennen. Richtig und pünktlich spart das Kündigungsverfahren dem Unternehmen Geld und dem Chef selbst - Nerven und Zeit. Aber warum verschieben wir manchmal, in dem Wissen, dass eine Unterbrechung der Beziehungen unvermeidlich ist, die Entscheidung für Monate?